Рынок, как стая голодных волков, бросился на акции GE Aerospace (GE 1.68%) после отчета за четвертый квартал. Причина? Небольшая заминка в росте маржи прибыли. Они хотели мгновенного взлета, а получили ровный полет. Неблагодарные.

Но если копнуть глубже, можно увидеть, что паника – плохой советчик. Особенно, когда речь идет о долгосрочных перспективах. Они хотят сиюминутной прибыли, а я ищу стабильный доход. И в этой истории он есть.

Нужна вдумчивая аналитика макроэкономики? Подписывайся на канал ТопМоб, чтобы не пропустить разворот рынка!

Наш Телеграм-каналGE Aerospace и запас двигателей: Игра цифр

Основной бизнес GE – производство авиационных двигателей. CFM56, LEAP – названия звучат как пароли в закрытый клуб. Но суть проста: сначала вкладываешься, потом получаешь деньги. Новые двигатели продают с небольшой потерей, чтобы потом заработать на долгосрочном обслуживании. Двигатель может работать сорок лет, а то и больше. Это как инвестиции в недвижимость: сначала платишь, потом получаешь ренту.

А еще GE продает запасные двигатели. В кризис, когда цепочки поставок трещали по швам, авиакомпании скупали их, как золото. Чтобы не стоять в очереди за ремонтом. Соотношение запасных двигателей к общему парку – важный показатель. Чем больше запасов, тем спокойнее у авиакомпаний.

Сокращение запасов и маржа прибыли: Где кроется подвох

Сейчас ситуация меняется. Цепочки поставок налаживаются, авиакомпании сокращают запасы. Это, конечно, бьет по прибыли GE. Финансовый директор, Рахул Гхай, признал, что маржа прибыли в 2026 году будет примерно на том же уровне, что и сейчас. Они говорят о «плоских» показателях, а я вижу временную заминку.

Рынок ошибается: Взгляд со стороны

Меня мало волнует кратковременное падение маржи. Меня интересуют долгосрочные перспективы. И тут есть два момента, которые дают надежду.

Во-первых, двигатели GE работают исправно. Устаревшие модели не спешат на свалку. Это значит, что спрос на обслуживание останется высоким. Старые кони еще могут пахать.

Во-вторых, чем больше двигателей в эксплуатации, тем лучше. Двигатель, который работает, приносит больше денег, чем тот, который пылится в ангаре. Это как банковский счет: чем больше операций, тем больше процентов.

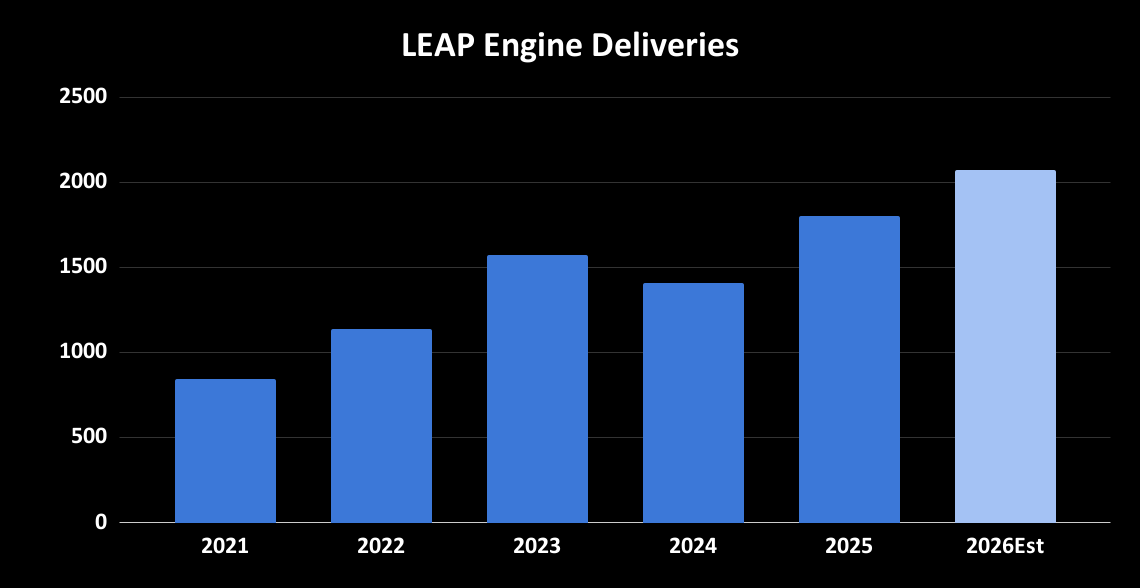

GE планирует наращивать поставки LEAP, и это хорошо. Да, это может негативно сказаться на краткосрочной прибыли, но в долгосрочной перспективе это окупится.

Стоит ли покупать акции?

GE не выглядит дешевой компанией – коэффициент P/E близок к 40. Но в этом отчете нет ничего, что заставило бы долгосрочного инвестора усомниться в перспективах компании. Паника на рынке – это возможность купить акции по выгодной цене. Я бы присмотрелся к этой истории. В ней есть потенциал. И, главное, в ней есть стабильный доход.

Смотрите также

- Серебро прогноз

- Прогноз нефти

- Норникель акции прогноз. Цена GMKN

- Полюс акции прогноз. Цена PLZL

- Озон Фармацевтика акции прогноз. Цена OZPH

- Яндекс акции прогноз. Цена YDEX

- Золото прогноз

- Прогноз курса доллара к рублю

- Группа Астра акции прогноз. Цена ASTR

- Прогноз курса юаня к рублю

2026-01-29 01:02